Проблема ростовщичества в банковском деле: история и современность

Потребность в денежных ссудах возникала на определенном этапе развития товарно-денежных отношений, и она удовлетворялась различными способами с древнейших времен до современности. В начале процесс процентного одалживания денег носил стихийный, бессистемный характер и назывался ростовщичеством, позднее, по мере развития государственности, ростовщичество подпадало под контроль государства и с его помощью приобретало черты банковской деятельности. Действительно, «ростовщик переставал быть ростовщиком, как только кредитные операции, выполняемые им (в их совокупности), превращались в систему». В новом энциклопедическом словаре (НЭА) отмечено: «Ростовщический капитал - первая историческая форма капитала, приносящего его владельцу доход в виде процента. Характерен для докапиталистического периода, предшественник ссудного капитала». Как видно НЭА 2008 г. практически не порицает ростовщичество. Этого нельзя сказать об Энциклопедическом словаре 1899 г. под редакцией Ф.А. Брокгауза и И.А. Ефрона, который различает ростовщичество в двух смыслах: узком и широком. Следует отметить, что в Древней Руси и позднее в Российской империи ростовщичество считалось аморальным, законодательно преследовалось превышение ростовщиком определенной процентной ставки. Основанием этому служат представления, что земледелие или промышленное производство увеличиваются «справедливо» за счет труда, а деньги растут «обманом», так как ростовщик труда не прилагает. В узком смысле слова под ростовщичеством понимается «извлечение чрезмерной выгоды из денежной ссуды путем эксплуатации затруднительного положения должника», в широком – «вообще всякая договорная сделка, при которой происходит несоразмерное оказываемой услуге обогащение вследствие нужды или стесненного положения другой стороны; сюда относится, например, продажа скота в кредит за непомерно дорогую цену». В другом же Энциклопедическом словаре Брокгауза и Ефрона ростовщичество формулируется лишь в узком смысле слова, и, кроме того, ссылаясь на Уголовное Уложение, приводится следующий перечень признаков ростовщических сделок: 1) если заемщик вынужден своими известными заимодавцу стеснительными обстоятельствами принять крайне тягостные условия ссуды; 2) сокрытие чрезмерности роста включением роста в капитальную сумму под видом неустойки, платы за хранение; 3) ссуда в виде промысла на чрезмерно обременительных условиях сельским обывателем в вознаграждение частью хлебом, а также скупка хлеба у крестьян по несоразмерно низкой цене при заведомо тягостных обстоятельствах продавца. Чрезмерным называется рост свыше 12 % годовых. Ростовщик, подпадающий под первые два состава правонарушений, наказывается тюрьмою или исправительным домом, в третьем случае – арестом или тюрьмою. Становление и развитие ростовщичества нашло свое отражение в дошедших до нас письменных источниках Древнего Египта, Древней Греции, Древнего Рима, а впоследствии - в канонических и светских книгах разных ученых и мыслителей Средневековья, Нового времени и вплоть до наших дней. Примечательно, что и на Северном Кавказе эта тема не была лишена внимания, хотя отсутствие письменности у местных народов и редкий характер публикаций мешало широкому распространению взглядов разных авторов на данную проблему. Тем любопытнее, что у нас есть возможность вовлечь в научный оборот новые письменные свидетельства на тему ростовщичества, например, преддипломный отчет студента 3 курса Турецкого сектора Института Востоковедения А. Бальшина, написанный им на материалах горной части Чечни в 1924 году (6). Хотя отчет насквозь пронизан революционной риторикой, это не мешает, после соответствующего отмежевания от большевистского пафоса, осмыслить механизм формирования процесса ростовщичества в специфических северокавказских условиях – процесс, однако, во многих существенных признаках схожий с аналогичными, где бы они ни происходили. В отчете А. Бальшина отмечено:

Как известно, ростовщичество в исламе порицается как серьезный грех, и дискуссии по проблеме взимания процентных надбавок в исламском научном и практикующим мире не прекращаются на протяжении веков. Тому имеются веские аргументы в исламских канонах, предостерегающих человечество от губительных последствий ростовщичества и спекуляции для состояния нравственности и экономики мира. Те, кто занимается ростовщичеством, исламом сравнивается с потерявшим разум безумцем, с дьяволом. Исламские каноны тверды и бескомпромиссны к ростовщичеству: «Аллах разрешил торговлю, но запретил ростовщичество. Аллах лишает ростовщичество всех благословений, но дает возвышение на дела благотворительности. Он не любит ростовщика и признает его неблагодарным грешником». «О вы, которые уверовали, бойтесь Аллаха и сделайте все зависящее от себя, чтобы не допустить спрос на ростовщичество, если вы вообще являетесь верующими. Если вы не делаете это, то примите войны от Аллаха и его посланника. Но если вы раскаиваетесь, вы должны избегать процентов на ваш капитал в сумме сделки. Ваше стремление не будет напрасным, и вы не будете рассмотрены несправедливо. И если должник находится в затруднении, дай ему время, сделай все, чтобы помочь ему легко погасить долг. Но если вы переведете долг на путь благотворительности, это будет лучше для вас, если бы вы только знали». (Сура аль Baqarah, стих 275-280). Ростовщики говорят, что торговля как ростовщичество, но Аллах разрешил торговлю и запретил рост. «Те, кто приняв направление от их Господа, прекратил рост, должен быть прощен за прошлое. …Но те, которые продолжают преступления – обитатели Огня, в нем Они пребудут вечно». Таким образом, ислам разрешает увеличение капитала за счет торговли и роста дохода, в то же время, он преграждает путь для тех, кто пытается увеличить свой капитал посредством кредитования по процентным ставкам (riba) – касается ли это низкой или высокой ставки. Разрешение ростовщичества означало бы вбить клин между людьми, искоренение всяческой добродетели и благотворительности, исчезновение добрых отношений, а в конечном итоге к тому, что богатые (ростовщики) становились бы еще богаче, а бедные еще беднее. А это чревато социальными потрясениями в обществе . В период между 2001 и 2006 годами более 14000 фермеров Индии покончили с собой в различных регионах, в том числе Видарбха и Телангана. Почти в каждом их этих случаев самоубийства только одна повторяющаяся причина - долги-ловушки. Имеется множество случаев самоубийств из-за неспособности возврата банковских кредитов и у граждан других стран мира. Чтобы избежать ростовщичества, т.е. предоставления денежных кредитов на интерес в мусульманских странах разработаны и действуют Правила Исламского банкинга, известные как Фикх аль- Муамалат. Наибольшее распространение среди них получили правила: распределение прибыли (Mudharabah) хранение (Wadiah), совместное предприятие (Мушарака), «издержки плюс» (Мурабаха) и лизинг (Ijar)(10). В Исламской ипотеке при оформлении сделки с недвижимостью, вместо предоставления кредита покупателю для приобретения объекта, банк может приобрести недвижимость от самого продавца, и снова продать ее покупателю на прибыль, предоставляя покупателю возможность возвращать долг банку в рассрочку. Этот механизм называется Мурабаха. Другой подход – Eijara wa EIqtina, который похож на лизинг недвижимости. Исламские банки предоставляют кредиты на приобретение транспортных средств, а затем сохраняют право собственности на транспортное средство до тех пор, пока кредит не будет оплачен в рассрочку. Далее, Mudharabah – венчурный капитал, когда банк по договоренности на партнерских началах финансирует выгодную предпринимательскую деятельность. При этом и прибыли и риски являются общими. Тем самым, согласно исламскому представлению о банкинге, во-первых, по взаимовыгодной договоренности между представителями капитала и труда все бремя ответственности за результаты бизнеса не возлагаются только на заемщика, во-вторых, сильно ограничиваются возможности кредиторов по монополизации экономики, в третьих, обеспечивается справедливое и сбалансированное, в зависимости от степени участия в бизнесе, распределение доходов. Кроме того, исламский банкинг не допускает финансирование сделок, связанных с оборотом алкоголя, свинины, азартных игр и других аморальных с точки зрения ислама видов бизнеса. Другими словами, мусульмане вправе участвовать только в этически и морально оправданных хозяйственных операциях. Для дополнительного просвещения по этому вопросу создана специальная Всемирная База данных для Исламского банкинга и финансов. Необходимо отметить, что несмотря на свою более чем полувековую историю Исламский Банкинг не получил широкого развития и не оказывает сколько-нибудь положительного влияния на жизнь 65% мусульман, пребывающих в глубокой или почти беспросветной нищете. Большинство его клиентов являются людьми состоятельными, проживающими в богатых странах Персидского залива или в развитых странах. Значительным тормозом на пути развития Исламского банкинга является все тот же вековой спор о нравственной состоятельности банковских учреждений как носителей элементов ростовщичества. Именно это отпугивает большинство мусульман, которые являются ортодоксальными исламистами, от участия в банковских операциях. Вот почему основными клиентами мусульманских кредитных учреждений являются либо «горстка» богачей – мусульман, либо немусульмане. Хотя количество исламских банков в последние три десятилетия и выросло, однако оборот денежных средств в них занимает очень небольшую часть мировой банковской системы. Микро-кредитование организаций, учрежденных Grameen Bank и другими мусульманскими банками, получивших популярность в некоторых мусульманских странах, особенно Бангладеш, не признается операцией истинного Исламского банкинга. Тем не менее, Мухаммад Юнус, основатель банка Grameen Bank и другие его сторонники микрофинансирования утверждают, что отсутствие залога и отсутствие чрезмерного интереса в микро-кредитовании согласуется с Исламским запретом ростовщичества (riba). Между тем, отсутствие развития капиталистических кредитно-финансовых отношений как между мусульманским, и еще важнее, их с немусульманскими развитыми странами, могло бы серьезно тормозить экономическое развитие и подрывало бы рост национальной экономики. Подтверждением интенсивного развития банковского дела в мусульманских странах является справочник «Валютное, внешнеторговое и инвестиционное регулирование в мусульманских странах, в котором подробно исследованы механизмы функционирования валютно-финансовых структур 57 мусульманских стран». Вместе с тем, в арабском мире считается вполне допустимым, когда «владелец овец поручает чабану пасти и доить их с тем, чтобы получать от чабана определенное количество масла и сыра. Непременное условие этой сделки – возраст овец должен быть не менее года . По аналогии в горной Чечне богач может суживать овец и других домашних животных бедняку с тем, чтобы совместно пользоваться дарами их приплода и другой отделяемой от них продукции (мясо-молочной, шерсти и др.) Другими словами, прибыль формируется с овец, способных естественным путем воспроизводить себе подобных, то есть, рожать. В этом смысле, казалось бы, в горной Чечне ничего предосудительного с позиций Шариата не происходит. Однако в отчете А. Бальшина говорится именно о том, что «всякий долг переводится на барана», что запрещается исламом. «Бедняк, попав в такой долг, - далее отмечает А.Бальшин, сначала отдает лошадь, затем – землю, идет в наем, - пролетаризуется окончательно. Интересно, что пролетаризующая сила этого ростовщичества пробивает даже существующую в некоторых аулах общественную собственность на пахотную землю. Бедняк там не имеет права продавать землю и вот, чтобы избежать воистину дикого роста бараньих процентов он отдает в пользование ростовщику свой пай земли, до тех пор, пока он не вернет долга. В этом случае долг остается неизменным, проценты не начисляются, им равносильно пользование землей». Теперь, чтобы воистину представить весь масштаб пагубности ростовщического роста, мы должны уяснить себе ту роль, которую играл земельный пай в жизни семьи крестьянина. Это была единственная и последняя возможность для существования. Потеряв этот клочок земли – последний островок жизни, семья бедняка могла рассчитывать только на помощь родственников и односельчан, и если те оказывались немилосердными, то она была вынуждена умереть голодной смертью или скитаться по миру, занимаясь попрошайничеством. Последнее для гордого чеченца было хуже смерти. Таким образом, ростовщичество для бедняка похоже на раковую опухоль, которая быстро распространяет по телу метастазы и парализует, убивает человека, семью. По мнению христианских богословов рост ростовщичества похож на укусы змей, поскольку в начале змея наносит всего лишь укус, то есть весьма незначительный, на первый взгляд, вред, но затем яд быстро распространяется по организму, пока не поразит жизненно важные органы . Библейский термин neshek, означающий ростовщичество, является резко отрицательным и исходит из корня, основной смысл которого - змея. Слово neshek 12 раз остро порицается в Библии. Бедняк делает долги отнюдь не от хорошей жизни, не для просиживания их в кабаках и других увеселительных мероприятиях. Их он совершает, - как утверждает А. Бальшин, - «нуждаясь в мануфактуре или кукурузе. То и другое он покупает в Итум-Кале или Шатоевском участке, либо на плоскости. В долг ему тут никто не доверит, или же если и доверит, то ненадолго, поэтому он одалживается только у односельчан. Таким образом, механика второго процесса как бы являются возбудителями второго процесса внутриаульного расслоения». Несмотря на то, что в некоторых случаях ростовщичество носило позитивный характер, оно исторически огульно осуждалось и всецело преследовалось как религиозными деятелями разных конфессий, так и обществом. Причем скидки не делались даже в случаях, когда ростовщичество было взаимовыгодным. Например, одно дело, когда к ростовщику обращается обездоленный человек, который идет к ростовщику как на крайность, из-за нищеты и еще более вгоняет себя в жизненную тягость. В этом случае ростовщик варварски наживается на чужом несчастье, обогащается на эксплуатации затруднительного положения нищего. Действительно, это аморально, безнравственно, бесчеловечно. Другое дело – зажиточный человек, перспективный торговец, стремится расширить свой бизнес, и ему для этого требуются земные средства. Строгие расчеты подсказывают ему, что проценты, отдаваемые ростовщику, составляют собой мизер перед масштабами ожидаемых от сделок выгоды. Заемщик уверен в том, что он гарантированно и в срок, и с выгодой для себя, сумеет погасить долг. В современных обществах он может и застраховать сделку. В данном случае ростовщик способствует расширению бизнеса, а, следовательно, и увеличению облагаемой государственным налогом базы. Больше удовлетворяется потребность населения в товарах, больше трудоустраивается население, лучше развиваются экономика и социальная сфера государства. Таким образом, одно дело – зажиточному бизнесмену. Канонические запреты на ростовщичество, порожденные иудаизмом, христианством и исламом несколько тысячелетий назад в полной мере действуют и поныне, и мало кто задумывается над тем, в какое время и в каких условиях были введены эти запрещения. Еще меньше людей, которые задаются вопросом, а наносит ли это вред развитию современной экономики? В ранних обществах апелляция к иному мнению сама по себе могла считаться святотатством и преследовалась достаточно жестоко. Это были времена, когда товарно-денежные отношения не имели широкого развития, общество состояло из ограниченного числа богатых людей и с основной массы бедняков. В этих условиях иудаизм, христианство, и мусульманство, априори, считали безнравственным отдавать свои деньги под проценты, что справедливо. Риба, или ростовщичество, в исламе – это одалживание денег независимо от величины процента. Когда деньги одалживают под проценты, тогда они, без какого-либо труда, усилия, риска сами растут со временем. Однако, расти они должны с приложением к ним труда, работы, так как Аллах Всевышний недвусмысленно провозгласил: ничто не может достигнуто, получено без труда или усилия – «И возымеет человек лишь то, что приобрел своим стараньем» (Коран, 53:59). Однако эксплуатация труда, товара или собственности, которая проявляется только в увеличении их цены, - это то, что подлежит особому запрету: «О мой народ! Блюдите верно вес и меру; имуществу людей урона не чините и не творите злодеяний на земле, сея на ней нечестие и смуту». Риба присутствует также и в труде, результаты которого обманом, мошенничеством переходят в чей-то капитал. Более 60 процентов всех денег, находящихся в обороте мировой экономики сегодня, - это спекулятивные сделки. Аллах всевышний строго запретил Риба, но сегодня весь мир, включая и мусульманский, - во власти ростовщиков. Пророк Мухаммад (мир ему) предвидел это: «Настанет время, когда будет невозможно найти ни одного человека, который не был бы задействован в Риба. И если кто-то утверждает, что он не задействован в Риба, то наверняка, «испарения» Риба настигнут его» (Абу Дауд, Мишкат). А что делать нам в таком положении? Истинно верующий должен не только оберегать себя и свою семью от Риба, но и стараться облегчить судьбы мусульман, попавших в сети Риба. Это потребует, прежде всего, высвобождения исламского мира от Риба. Если этого нет, то вера его тщетна! Коран предостерегает: «Видал ли ты того, кто отвергает Воздаянье? Таков лишь тот, кто отгоняет сироту, откажет в пище он тому, кто голодает. И горе верующим тем, кто небрежет в своих молитвах, кто свою веру ставит напоказ, а ближнему откажет в самом малом». (Перевод смыслов В.Пороховой) (Коран, 107:1-7). Однако в современных обществах имеется и другая сторона. Множество людей, имеющих высокие заработные платы и иные прибыли, размещают свои денежные сбережения на счетах банков и получают от этого определенные выгоды. При этом в выигрыше остаются все: и частные лица- вкладчики, и банки, и государство. Это в случае, если в обществе господствует массовое понимание того, что современное банковское дело не противоречит канонам ислама, христианства и иудаизма, что инновационная экономика современных государств невозможна без надежной опоры на устойчивый банковский сектор. В этой связи не могут не возникнуть вопросы: противоречит религиозным канонам предоставление банком ссуд под проценты, или размещение в банках вкладов граждан, работа служащих в банковской отрасли, и наконец, являются ли ростовщичество и банковское дело терминами-синонимами? При анализе различных исламских трактовок относительно ростовщичества возникает двойственная ситуация. С одной стороны, ростовщический процент (риба) категорически запрещается, а в одном из хадисов он по степени греховной тяжести приравнивается 70 зина (прелюбодеяниям). С другой стороны, Коран и Шариат поощряют торговлю, а пророк Мухаммад (да благословит его Аллах и приветствует) в своей молодости также вел торговое дело наравне с иными курайшитами, у которых торговля славилась как почетное занятие. Но торговое дело непосредственно ориентировано на получение прибыли в виде процентов. И поэтому известный исламовед Г.М. Керимов считает, что «взимание процентов допустимо осуществлять в прикрытой форме», поскольку еще «в раннем Средневековье под видом торговли получали процентную надбавку»(19). Разрешая вести торговлю, Ислам, тем не менее, категоричен по отношению к тем торговцам, которые в алчных интересах сбыта товара путем обмана покупателя дают ему заведомо ложное религиозно-клятвенное заверение (именем Аллаха, или Корна, или иных святынь) в подлинности, или в завышении его качества или исходной стоимости. Существует колоссальный разрыв между пониманием ростовщичества в иудаизме, исламе и в христианстве. В отличие от христианства, иудаизм никогда не считал бедность добродетелью и благородством (ХОЛБЕРСТАМ, с. 25). Еврей молится за parnassah, «солидный доход» (LAMM, с. 108). Знаменитый социолог Макс Вебер писал: «Фарисейский, (то есть, раввинистический) Иудаизм далеко не отвергает богатство или мысль об этом. …Богатство действительно считалось необходимым условием для отправления жреческих функций» (20) (ОПРОС, С., 1969, р. vii) Запрет на взимание процентной надбавки в течение многих веков не позволял официально вести кредитные операции в мусульманских странах. И только преимущественно благодаря деятельности выдающегося арабского реформатора Ислама шейх Мухаммад Абдо из Египта в начале ХХ века в мусульманских странах стало формироваться и развиваться банковское дело. В своей фетве (зафиксированном мнении муфтия или факыха, то есть специалиста по мусульманскому праву. – Авт.) о банковской деятельности он утверждает, что получение процента от капитала допустимо. Сегодня не найдется ни одного мусульманского государства, которое бы не вело кредитные операции как с немусульманскими, так и с исламскими государствами. Профессиональный исламский богослов России Шамиль Аляутдинов отвечает однозначно положительно на вопросы о том, можно ли открыть банковский расчетный счет или участвовать в посреднических операциях и иметь при этом материальную или иную выгоду . Однако в более позднем своем богословском исследовании 2005 г. он несколько категоричен относительно финансовых отношений, а некоторые его толкования спорны. Так, на вопрос; «Можно ли брать банковские кредиты на покупку машины или квартиры, или открытие собственного дела?» Ш.Аляутдинов отвечает так: «Только в вынужденных ситуациях». К ним он относит приобретение по кредитам только того, «без чего он физически существовать не может». Например, крышу над головой, но только с уверенностью, что сможет расплатиться» (23). Понятие «физически существовать не может», на наш взгляд, достаточно расплывчато. То, без чего один мусульманин может легко обойтись, для другого может оказаться смертельным. К примеру, человек, который никогда не имел доступа к мобильному телефону, Интернету, иномарке и другим атрибутам современности, легко перенесет их отсутствие и для него действительно греховно брать кредиты на их приобретение. А где тогда справедливость? Разве он не вправе жить при современном комфорте? Вот почему современные судебные органы при разрешении финансовых споров нередко занимают сторону не кредитора, а заемщика. В основе желания снять с должника часть долгового бремени лежит психологическая установка у ряда судей защищать слабого, а не правого. Суды иногда руководствуются и тем, что деньги, в отличие от объектов недвижимости являются наиболее непостоянной во времени вещью: они могут менять свою ценность чаще всего в сторону снижения, то есть не равны самим себе в разные промежутки времени. …Упорное сопротивление ростовщичеству, свойственное всем архаичным обществам, рационально объяснялось чаще всего именно неестественностью, противностью этого явления природе24. Суд кассационной инстанции, например, уменьшил сумму взыскиваемой пени за просрочку возврата суммы займа. Если суд проявляет «симпатию к должнику», то это, по мнению Р.Иеринга, - признак «слабого времени»: «Сильное время, прежде всего, заботится о том, чтобы кредитор добился своего права, если бы даже должнику пришлось от этого погибнуть»26. Подтверждением слабости времени, которое переживает современная Россия, являются следующие судебные дела. В делах по искам ОАО «СБС-Агро» к Совхозу «Труд» (дело А49-1281/02-69/4 и дело А49-1280/02-70/4) требование о взыскании процентов, предусмотренных договором как плата, как кредит, начисленных с момента выдачи кредита до момента взыскания по ставке, расценено судом как злоупотребление правом. Решением суда размер взыскиваемых процентов был уменьшен соразмерно начислению процентов по ставке рефинансирования, действовавшей на момент рассмотрения спора (25 процентов годовых). Решение суда мотивировано тем, что на момент рассмотрения спора ставка банковского процента колебалась в пределах 23-27 % годовых. Применение процентной ставки в размере 183 % годовых суд счел злоупотреблением правом и уменьшил размер процентов по делу А49-1281/02-69/4 за период с 17.01.99 г. по 17.01.02г с 15628 руб. до 4663,86 руб., а по делу А49-1280/02-70/4 за период с 17.01.99г. по 17.01.02 г. с 15512 руб. до 3903,52 руб. Аналогичное решение принято судом в деле по иску ОАО «СБС-Агро» к СПК «Лапшовский» (дело А 49-1166/02-69/6). Размер процентов (платы за кредит), начисленных за период с 01.08.00 г. по 18.01.02 г., был уменьшен с 73694 рублей до 29637 рублей, что соразмерно уменьшению ставки договорных процентов с 213% годовых до 25 %. Уменьшение произведено со ссылкой на ст. 10 ГК РФ27. В другом деле суды первой и апелляционной инстанций отказали банку во взыскании в полном объеме процентов за пользование валютным кредитом на том основании, что условие заключенного в 1998 году кредитного договора об оплате за кредит 38% годовых является злоупотреблением правом. Данный вывод мотивирован имеющимся в деле письмом Национального банка Республики Калмыкия, из которого следует, что средняя процентная ставка по валютным кредитам в 1998 году составляла 23,5 процентов годовых. По мнению Ш. Аляутдинова покупать технику в рассрочку допустимо, использование процентов с депозитов на личные нужды запрещено, ими можно оплачивать только налоги и штрафы, участвовать в торговле акциями можно, в торговле различной валютой (доллар на рубли, на евро и т.д.) однозначно можно, равно как можно покупать товары с аукционов. Чрезмерное накопительство он считает греховным, что справедливо. Таковым считается, когда человек имеет немалое материальное состояние и животным страхом боится, что оно у него уменьшится; он всеми правдами и неправдами старается умножить его. Однако не совсем понятен ответ Ш. Аляутдинова на вопрос читателя: «У меня имеется в наличии автомобиль стоимостью порядка 3000 долларов. Могу ли я продать его своему другу за 5000 долларов? Не будет ли это считаться риба (ростовщичеством)? Он отвечает: «Такого рода сделка риба никак не считается. В купле-продаже главным является обоюдное согласие и отсутствие обмана (данная сделка не считается Риба, а обманом сделка считается, если хозяин машины убеждает друга, что авто действительно стоит 5000, или же если друг зная реальную стоимость машины, соглашается с ценой в 5000). Ни уголовное законодательство России, ни аналогичное законодательство современных западных государств уголовной ответственности за взимание ростовщических процентов не предусматривают, несмотря на то, что американская конвенция по правам человека 1969 г., известная также под названием «Пакт Сан Хосе, Коста Рика», закрепила в ст. 21 следующее положение: «Ростовщичество и любая другая форма эксплуатации человека человеком запрещается законом». Современные банки выполняют огромный спектр операций и услуг, без чего немыслима современная экономическая жизнь. И нормальные проценты, равно как и нормальные комиссионные доходы являются естественным вознаграждением за их миссию, ибо они соответствуют полезности банковских учреждений и не являются ущербными для жизненных интересов клиентов. Другое дело – и в этом сходятся ученые и специалисты, что под видом банковских услуг продвигаются сомнительные сделки и подчас банки и различные иные финансовые структуры навязывают своим клиентам сверхвысокие тарифы и проценты, явно несоразмерные с себестоимостью банковских продуктов и услуг, а также не коррелирующие напрямую с темпами инфляции и иными внешними факторами. Здесь явно просматривается злоупотребление монополизмом со стороны банковских учреждений как поставщика денег средства платежа, так востребованного многочисленными заемщиками и даже просто клиентами. Ведь огромные, ростовщические комиссионные списываются банками даже при совершении ряда операций с использованием собственных средств клиентами (снятие наличных, банковские переводы и др.) Конкуренция между банками по таким операциям вроде бы работает в интересах заемщиков и клиентов банков. Отчасти это так и происходит. В то же время чаще всего происходит явное несоразмерное обогащение финансовых институтов за счет заемщиков, вынужденных соглашаться порой на кабальные условия кредитования. Эту грань, переход от вроде бы нормального взаимодействия к подлинно ростовщическому характеру отношений многие заемщики изначально не сознают и не чувствуют. Но она наступает, при первых же признаках неплатежеспособности клиентов, когда банк неумолимо (и на основании заключенных договоров) требует с заемщика то, что они фактически не в состоянии вернуть. Именно в качестве таковых, то есть ростовщических денег выступают широко предоставляемые современными банками гражданам России потребительские кредиты на приобретение автомобилей, бытовой техники и т.д. Аналогичную природу несут в себе и многие микрофинансовые организации, широко рекламирующие свою якобы особую заботу о людях, особенно – о малообеспеченных, которым классические банковские услуги недоступны или сравнительно малодоступны. Но при всех издержках и недостатках коммерческие банки в большинстве своем не завышают планку ростовщичества до таких пределов, какие позволяют себе «лихие» микрофинансовые организации. Последние и вправду выдают займы людям и организациям сравнительно быстро, но под очень дорогие проценты, которые порой достигают несколько сотен и даже более 2000 процентов годовых! Во всех случаях банки и иные финансовые институты, если не хотят жить в противоречии с религиозными канонами (Ислам не допускает рост долга ни в каком количестве, любое условие о надбавке к долгу при получении кредита делает данную сделку недействительной, а заемщик и кредитор совершают один из больших грехов - Риба) и светскими нормальными правилами и нравами, должны устанавливать проценты только в тех размерах, которые могли бы оправдать издержки, например, учитывающие инфляцию, зарплату банковских служащих, налоги, а также получать им нормальную прибыль, среднюю по отраслям экономики. Все. Что выходит за рамки нормальных процентов, отражает аморальную природу ростовщичества и подлежит более пристальному вниманию регулятора в виде центрального банка и иных государственных органов. Полагаться только на невидимую руку рынка или на современные либеральные установки означает по существу действовать в интересах кредиторов, чьи ростовщические аппетиты порой идут вразрез со стратегическими экономическими и национальными интересами. Вот почему на рубеже 19-20 веков в ряде европейских стран (Австрия, Франция, Англия и США) национальное законодательство и судебная практика стала все чаще и систематичнее включать в себя антиростовщические нормы, правила и прецеденты. В новейшее время эта тенденция только усиливается, приобретает наднациональные моменты в регулировании отношений заемщиков с кредиторами на пространстве Евросоюза. Во многих американских штатах законодательство ограничивает ростовщические аппетиты банков, особенно по выдаче потребительских и ипотечных кредитов населению под завышенные проценты. В большинстве штатов США приняты собственные законы о защите прав потребителей услуг на кредитном рынке. Законодательно ограничиваются процентные ставки, а получение банками вознаграждения сверх допустимой законом максимальной ставки считается одним из признаков ростовщического поведения банка. Отечественная история банковского дела пока еще не доросла до таких жестких регулирующих правил и действий со стороны полномочных государственных органов. Частично это можно понять как издержки переходного периода и следование неолиберальной традиции. Однако и российской банковской системе предстоит пройти тот же путь, что и аналогичным системам в более развитых странах. И если там осознали глубинные опасности банковского ростовщичества, нет сомнения, что и в российской практике рано или поздно совершится так необходимый, назревший переход к новой системе регулирования отношений между банками и заемщиками, не допускающий проявлений ростовщичества. Одной из самых радикальных мер на этом пути станет нормативное ограничение процентных ставок по кредитам. Российская история и современный зарубежный опыт свидетельствуют о том, что такой подход соответствует лучшим философским, каноническим и светским традициям, экономическим требованиям оптимальной сбалансированности интересов, моральным основам сохранения социальной стабильности в обществе. С.Х. Тагаев – преподаватель финансово-экономического факультета Чеченского государственного университета, к.э.н.,. К.Х. Ибрагимов – профессор юридического факультета ЧГУ, д.с.-х.н., к.ю.н. Loading...

Нашли ошибку в тексте? Выделите ее и нажмите Ctrl + Enter.

Используется система Orphus

|

«Ярдэм» в лицах «Ярдэм» в лицахНовости партнеров

Loading...

Опрос

Выбор редакции

|

Аналитика Актуально Ислам в СМИ Фотостатьи Инфографика Видеостатьи Индустрия халяль Интересно Женщина в Исламе Наука и мироздание Страны и нации Стиль Культура и история Здоровье и питание Семья и дети Психология Татары и Ислам

Начинающему мусульманину Пророк Мухаммед История Ислама Сподвижники Мухаммеда Пророки до Мухаммеда Электронные книги Вопросы фикха Наставления Мусульманское видео

|

Подборки

Все подборки |

|

© 2009-2024 Информационное агентство "Инфо-ислам"

Все права на материалы опубликованные на сайте принадлежат медиа-группе "Ислам info".

При использовании материалов гиперссылка обязательна. Свидетельство о регистрации СМИ: ИА № ФС 77 – 45781 от 13.07.2011г. Выдано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций Роскомнадзор. Размещенные материалы 18+

|

Этот замечательный сайт сделан в студии Ариф Этот замечательный сайт сделан в студии Ариф |

Хэллоуин? Вашу тыкву через блендер.

Хэллоуин? Вашу тыкву через блендер. Советник муфтия Татарстана посетил ГУФСИН России по Свердловской области

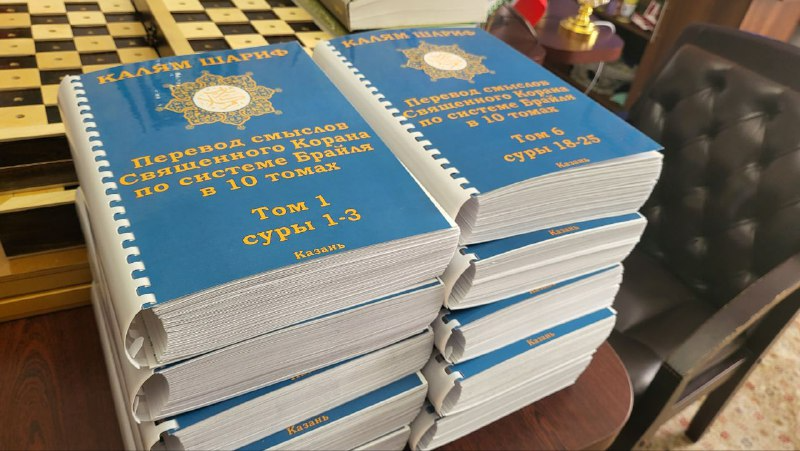

Советник муфтия Татарстана посетил ГУФСИН России по Свердловской области Ришат читает Коран по рельефу

Ришат читает Коран по рельефу Путин: Россия стремится упрочить авторитет БРИКС

Путин: Россия стремится упрочить авторитет БРИКС Лидеры ОАЭ, Ирана тоже прилетели на саммит БРИКС в Казани. На подходе Турция.

Лидеры ОАЭ, Ирана тоже прилетели на саммит БРИКС в Казани. На подходе Турция. Незрячие мусульмане приветствуют БРИКС. Они вдохновлены словами Путина.

Незрячие мусульмане приветствуют БРИКС. Они вдохновлены словами Путина. Нельзя давать поводов для внутренних междоусобиц — это вопрос государственной безопасности

Нельзя давать поводов для внутренних междоусобиц — это вопрос государственной безопасности О захвате заложников террористами в колонии №19 города Суровикино

О захвате заложников террористами в колонии №19 города Суровикино Илдар хазрат Баязитов: "Начните жизнь с благого!"

Илдар хазрат Баязитов: "Начните жизнь с благого!" Розалия Нургалиева. Мозаика «Тюбетейки» и «Ярдэм». Редкая красота для горожан и гостей.

Розалия Нургалиева. Мозаика «Тюбетейки» и «Ярдэм». Редкая красота для горожан и гостей. Десять исторически значимых мечетей для нас

Десять исторически значимых мечетей для нас Путь параолимпийского чемпиона Руслана Салимова к духовному просветлению и благотворительной деятельности

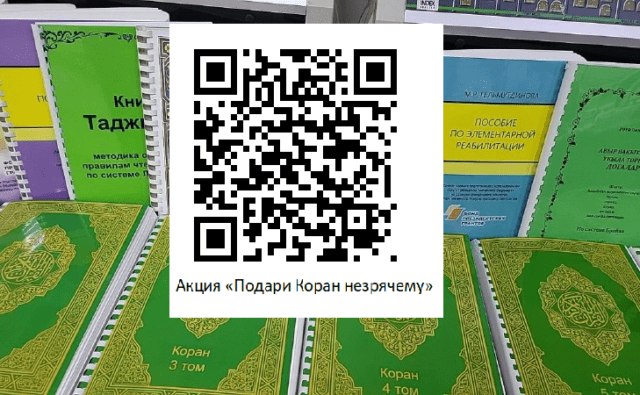

Путь параолимпийского чемпиона Руслана Салимова к духовному просветлению и благотворительной деятельности Как помочь приобрести комплект Корана незрячему?

Как помочь приобрести комплект Корана незрячему? Шалфей сверкающий: красна девица в красном!

Шалфей сверкающий: красна девица в красном! Посиделки в хиджабе. Вкусные фото!

Посиделки в хиджабе. Вкусные фото! «Яран*» (герань на татарском языке) во дворе вызывает восторг

«Яран*» (герань на татарском языке) во дворе вызывает восторг Для чего нужны мечети?

Для чего нужны мечети? Мусульманское воспитание и детский сад

Мусульманское воспитание и детский сад Детские страхи – взрослая проблема

Детские страхи – взрослая проблема Мир глазами ребенка

Мир глазами ребенка Почему плачет ребенок?

Почему плачет ребенок? Особый вид милостыни. Фото из репортажей раздачи гушра.

Особый вид милостыни. Фото из репортажей раздачи гушра. Нужен ли мусульманам психолог?

Нужен ли мусульманам психолог? Успешное начало саммита БРИКС в Казани

Успешное начало саммита БРИКС в Казани Помогающим приобретать перевод смыслов Корана

Помогающим приобретать перевод смыслов Корана На обиженном воду ....

На обиженном воду .... «Кого сегодня презрительно именуют «трудовыми мигрантами», не чужие нам люди»

«Кого сегодня презрительно именуют «трудовыми мигрантами», не чужие нам люди» "У нас очень хорошая молодежь".

"У нас очень хорошая молодежь". Правда ли, что Мухаммад написал Коран?

Правда ли, что Мухаммад написал Коран? Мужчины и женщины: рожденные быть разными

Мужчины и женщины: рожденные быть разными Типография для незрячих: Коран, Тафсир

Типография для незрячих: Коран, Тафсир Этикет первой брачной ночи

Этикет первой брачной ночи Кризис нравственности

Кризис нравственности