Халяль-ипотека в российских реалиях — возможно, но дорого

Что такое ипотека по-мусульмански и можно ли в России найти финансовые услуги, соответствующие требованиям ислама? Вопрос жилья всегда остается актуальной проблемой современности. В условиях российских реалий купить квартиру или дом за наличные могут позволить себе лишь богатые люди, основное население страны озабочено другим вопросом — где взять деньги на собственное жилье? В связи с этим в России очень актуален процесс ипотечного кредитования. Но как быть мусульманам, которым религия запрещает брать деньги под проценты? Что такое халяльная ипотека?Хотя ислам накладывает на бизнес ряд ограничений, он одновременно проповедует экономическую активность. Это означает конкретные запреты, и один из главных распространяется на рибу — ростовщичество, то есть займы под процент. Упрощенно говоря, нельзя за деньги покупать деньги, привлечение средств должно осуществляться на основе разделения как прибыли, так и рисков. Поэтому чаще всего исламские кредиты становятся совместным предприятием банка и заемщика, в классической финансовой трактовке напоминая прямые инвестиции. Можно выделить три основных схемы халяль ипотеки:

Ипотека халяль за рубежомОпыт предоставления ипотеки халяль уже несколько лет практикуется на Западе. В Канаде и США в последние годы активно внедряется подобная услуга. К примеру, жилищные кооперативы в Монреале и Торонто выдают ссуды своим членам по нормам шариата вот уже 30 лет, писало издание Middle East Eye. Расположенный в Торонто жилищный кооператив «Ансар» использует концепцию убывающей мушараки, чтобы помочь покупателям приобрести жильё без уплаты процентов. В США для этих целей была создана Корпорация по развитию иджара-сообщества (IjaraCDC) в городе Анн-Арбор, штат Мичиган, где она в качестве некоммерческой корпорации обеспечивает соответствующее шариату ипотечное финансирование как для американских клиентов, так и для клиентов в Канаде, с офисом в Оттаве. Похожие схемы можно найти и в Великобритании, где жилье сдают в аренду с передачей в собственность, технически основанные на долгосрочном исламском контракте иджара. Власти Бразилии предоставляют нечто похожее на мусульманскую ипотеку для бедных слоев населения. С 2009 года правительство проводит социально ориентированную программу «Мой дом – моя жизнь», благодаря которой наиболее бедные слои населения по этой программе получают беспроцентный кредит и выплачивают его по $9 в месяц, живя уже в новой квартире. Максимальная ставка по этой программе для более обеспеченных бразильцев не превышает 5%. Естественно, беспроцентные ссуды можно получить практически в каждой мусульманской стране. Российские реалииМеханизм, позволяющий занимать денег без переплаты по процентам и соответствующий всем нормам ислама, недавно запустили и в Татарстане. О такой инициативе задумался Центр партнерского банкинга, открывшийся недавно в Казани. Услуги по исламским финансам предоставляет также финансовый дом «Амаль». Появление халяльной ипотеки взбудоражило мусульман России. В группе «Исламские финансы в Татарстане» «Вконтакте» заявки на эту услугу оставили уже более 60 человек, среди них не только татарстанцы, но и жители других регионов РФ. Читайте также: Приход исламского банкинга в Татарстан Продуктовая линейка исламских финансовых организаций невелика и нацелена на удовлетворение обычных запросов граждан. Пока Центр исламского банкинга, согласно информации на сайте, ведет текущие счета и рассчетно-кассовое обслуживание клиентов, предоставляет рассрочку на покупку автомобиля, есть возможность краткосрочного и долгосрочного финансирования для малого и среднего бизнеса и услуга интернет-банка, который позволяет контролировать операции по счетам. Как сообщили ИА «Инфо-ислам» в пресс-службе Центра, они предоставляют услугу халяль ипотеки или рассрочки на недвижимость. «Работаем с недвижимостью уже около 2-3 недель. Сам продукт еще официально не вышел, поэтому на сайте информации пока нет. Сейчас предоставляем эту услугу в тестовом режиме, чтобы быть уверенными, что мы клиентов не подведем», — сообщили в Центре. По словам собеседника, спрос со стороны мусульман очень большой, так как большинство физических лиц, обращающихся в Центр, спрашивают именно о возможности приобретения недвижимости.

«Нужно понимать, что сделки с недвижимостью требуют определенного времени — сбор документов со стороны клиента, со стороны продавца, анализ этих документов. Процесс выглядит примерно так: клиент обращается с заявкой, мы ее рассматриваем в течение 5 рабочих дней, если нет недочетов, мы берем контакты продавца у клиента и связываемся с ним, запрашиваем список документов, необходимых для проверки этого продавца (это обязательная часть, так как мы отвечаем перед клиентом), затем клиент вносит первоначальный взнос, и мы приступаем к процессу закупки недвижимости, подаем документы в Регпалату, ждем документы оттуда, и готовы заключать договор купли-продажи с клиентом, затем снова обращаемся в Регпалату, откуда уже оформляется собственность нашего клиента. Единственный момент: эта недвижимость будет в залоге», — объяснил он процесс работы с клиентами. По его словам, первоначальный взнос должен быть не менее 20%, материнский капитал не принимается, а предоставляется ипотека максимум на 10 лет. Согласно данным на сайте, финансовый дом «Амаль» также предоставляет рассрочку и лизинг для бизнеса, для физических лиц — рассрочку на автомобиль, на товары и на недвижимость. Как рассказали в пресс-службе «Амаля», услуга рассрочки на недвижимость работает уже около 5 лет. Услуга эта не была широко распространена, так как не совсем удобна клиенту из-за слишком короткого срока — 3 года максимум. Суммы на недвижимость в России немаленькие, поэтому возможности погасить несколько миллионов рублей за столь небольшой срок у среднестатистического гражданина практически нет. Однако спрос со стороны мусульман все же есть, сообщили в пресс-центре. Ранее, когда работал «Юмарт-финанс», ипотеку можно было получить на основе аренды. То есть клиент становится не собственником, а арендатором. Параллельно, как объясняет собеседник, он вносил в фонд товарищества организации деньги, которые шли в счет выкупа этой квартиры. То есть заключается два договора — договор аренды и договор вклада. Через пять лет, если клиент платил исправно, у него накапливалась вся сумма, необходимая для выкупа собственности. Сейчас такой формы нет.

«Мы работаем по договору купли-продажи в рассрочку. Сперва покупаем мы, делаем определенную наценку и перепродаем ее в рассрочку с наценкой. У нас собственность находится в ипотеке, в залоге, а собственность у клиента. Когда клиент расплачивается до конца, мы идем в Регпалату и снимаем обременение», — объяснил он. То есть схема та же, что и в Центре исламского банкинга, однако срок выплаты меньше. Сколько стоит ипотека халяль?Если сравнить финансовые параметры классического и исламского банкинга в Казани, выясняется, что стоимость продуктов исламского банкинга в Татарстане (и финансового дома «Амаль», и «Центра партнерского банкинга») — выше, чем у обычных коммерческих банков. Такое исследование провело «Реальное время». Для расчета стоимости займа возьмем квартиру на вторичном рынке стоимостью 2,7 млн рублей при первоначальном 30-процентом взносе в 900 000 рублей. Необходимая сумма кредита в этом случае составит 1,8 млн рублей. Срок погашения кредита — 3 года, так как это максимальное время, на которое предлагается взять кредит в финансовом доме «Амаль». Самые низкие проценты в обычном банке на такой период — в ПАО «Тимер банк». Он предлагает взять кредит под 12,99% годовых — переплата составит 383 000 рублей при ежемесячном платеже, равном 60 600 рублей. Самый дорогой из проанализированных банков — «Татфондбанк». Здесь переплата составит почти 462 000 рублей —при ежемесячном платеже 62 800 рублей. Итоговый процент составит 15,49%. Таким образом, получается, что стоимость займа в «Амале» — более чем в два раза выше, даже чем у самого дорогого варианта «обычных» банков. За три года человек, купивший квартиру через «исламский банк», переплатит более 1 млн рублей. Ежемесячный платеж составит 78 200 рублей, а итоговая ставка по кредиту – 31,8%. При получении кредита на 2 года процентная ставка составит 33%, а на 1 год – и вовсе 38%. Что касается «Центра партнерского банкинга», то, как рассказал изданию Альберт Шагивалеев, переплата по рассрочке получается около 16%, но срок рассрочки меньше, чем в обычных банках. Обычные банки дают ипотеку на срок до 30 лет, а Центр же максимальный срок рассрочки на оплату недвижимости – 10 лет.

Вот кстати касаемо аренды и покупки-сейчас ведь действительно молодежь предпочитает снимать, а не покупать-так нет привязки к одному месту, можешь без проблем сменить район, если вдруг решишь сменить работу, точно так же и город можно легко поменять. А аренда выходит по стоимости дешевле, чем платить за ипотеку. Другое дело, что получается нет уверенности в будущем-а вдруг уволят, а тебе платить за квартиру будет нечем? Ну каждый сам распоряжается своей жизнью. Я лично за то, чтобы иметь свое жилье, но ставки на ипотеку сейчас очень высокие, что очень жаль. Поэтому и жилищный вопрос стоит ребром

Меня давно интересует, каким образом исламские банки обходят запрет на получение процентов. Вроде, они просто должны были сразу обанкротится, но ведь этого не происходит.

Оказывается, есть обходные пути - совместное владение, аренда, перепродажа с наценкой, еще что-то, наверное... Мне лично кажется, что проценты проще и удобнее, но возможно, я ошибаюсь. Всяко лучше, чем классическая банковская ипотека. Из трех актуальных вариантов каждый найдет себе наиболее подходящий. Я в свое время оформил ипотеку в банке, проценты конечно обдираловские, основная сумма выплат приходится как раз на проценты, с таким подходом нет желания побыстрее выплатить ипотеку, потому что инфляция со временем сделает выплаты более приемлемыми (ну по крайней мере я на это надеюсь). Думаю халяль-ипотека позволит многим молодым людям без особого ущерба для кошелька обзавестись своим жильем, ведь не у всех есть родственники с возможностью подогнать бесплатно квартирку.

Вообще мне не понятно, как так можно вести экономику, в которой человек не может себе позволить купить жилье? Специально людей загоняют в рабочее рабство, чтобы им не было другого выбора, как по 10-15 лет, выплачивая ипотеку. И нет бы, сделали нормальные условия, чтобы человек мог себе это позволить, так нет, самые обдираловские проценты и условия. А если не сможешь заплатить, то и квартиру отберут, а все выплаченные уже деньги пропадут.

Люба ипотека в российских реалиях очень дорогая. Почему так? Я лично не знаю. Да, есть всякие разные скидки на ипотеку для молодых, малоимущих семей, для военных, но все-равно для большинства россиян ипотека остается непосильной ношей. Проблема в том, что ипотека дается на большие сроки, а переплата ежегодная составляет около 2%. То есть, если взять ипотеку на 25 лет, то переплатишь порядка 50% от стоимости недвижимости. Я считаю, что это очень невыгодные условия для покупки недвижимости в ипотеку. Отсюда и много критики в сторону ипотеки со стороны людей. Нужно делать более приемлемые условия.

Ничего себе, реально дорого стоит. Посмотрите только на цифру переплаты, это даже мне не по карману было бы

Loading...

Нашли ошибку в тексте? Выделите ее и нажмите Ctrl + Enter.

Используется система Orphus

|

«Ярдэм» в лицах «Ярдэм» в лицахНовости партнеров

Loading...

Опрос

Выбор редакции

|

Аналитика Актуально Ислам в СМИ Фотостатьи Инфографика Видеостатьи Индустрия халяль Интересно Женщина в Исламе Наука и мироздание Страны и нации Стиль Культура и история Здоровье и питание Семья и дети Психология Татары и Ислам

Начинающему мусульманину Пророк Мухаммед История Ислама Сподвижники Мухаммеда Пророки до Мухаммеда Электронные книги Вопросы фикха Наставления Мусульманское видео

|

Подборки

Все подборки |

|

© 2009-2024 Информационное агентство "Инфо-ислам"

Все права на материалы опубликованные на сайте принадлежат медиа-группе "Ислам info".

При использовании материалов гиперссылка обязательна. Свидетельство о регистрации СМИ: ИА № ФС 77 – 45781 от 13.07.2011г. Выдано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций Роскомнадзор. Размещенные материалы 18+

|

Этот замечательный сайт сделан в студии Ариф Этот замечательный сайт сделан в студии Ариф |

Сбербанк примет участие в проекте по созданию компании в сфере исламского банкинга

Сбербанк примет участие в проекте по созданию компании в сфере исламского банкинга Центр исламского банкинга может открыться в Грозном и Санкт-Петербурге

Центр исламского банкинга может открыться в Грозном и Санкт-Петербурге Новый опыт Татарстана — в республике появился халяльный банкинг

Новый опыт Татарстана — в республике появился халяльный банкинг Исламский банкинг в России выходит на финишную прямую

Исламский банкинг в России выходит на финишную прямую Можно выделить три основных схемы халяль ипотеки. Источник фотографии: prav.tatarstan.ru

Можно выделить три основных схемы халяль ипотеки. Источник фотографии: prav.tatarstan.ru

Финансовый дом «Амаль». Источник фотографии: tatbank.ru

Финансовый дом «Амаль». Источник фотографии: tatbank.ru Хэллоуин? Вашу тыкву через блендер.

Хэллоуин? Вашу тыкву через блендер. Советник муфтия Татарстана посетил ГУФСИН России по Свердловской области

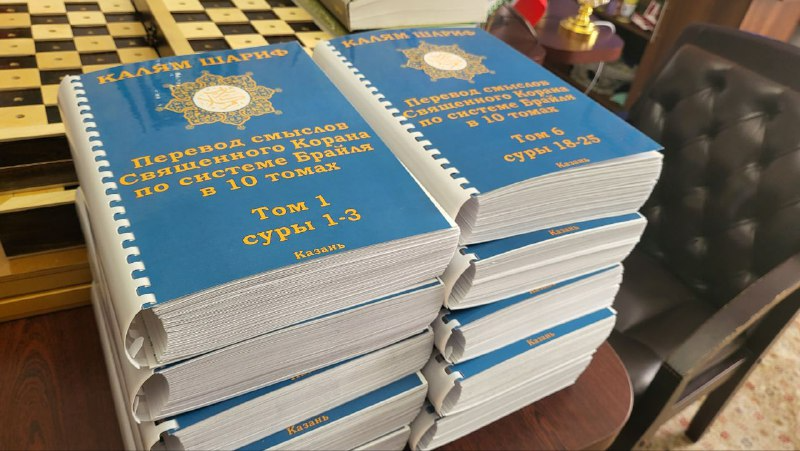

Советник муфтия Татарстана посетил ГУФСИН России по Свердловской области Ришат читает Коран по рельефу

Ришат читает Коран по рельефу Путин: Россия стремится упрочить авторитет БРИКС

Путин: Россия стремится упрочить авторитет БРИКС Лидеры ОАЭ, Ирана тоже прилетели на саммит БРИКС в Казани. На подходе Турция.

Лидеры ОАЭ, Ирана тоже прилетели на саммит БРИКС в Казани. На подходе Турция. Незрячие мусульмане приветствуют БРИКС. Они вдохновлены словами Путина.

Незрячие мусульмане приветствуют БРИКС. Они вдохновлены словами Путина.

Нельзя давать поводов для внутренних междоусобиц — это вопрос государственной безопасности

Нельзя давать поводов для внутренних междоусобиц — это вопрос государственной безопасности О захвате заложников террористами в колонии №19 города Суровикино

О захвате заложников террористами в колонии №19 города Суровикино Илдар хазрат Баязитов: "Начните жизнь с благого!"

Илдар хазрат Баязитов: "Начните жизнь с благого!" Розалия Нургалиева. Мозаика «Тюбетейки» и «Ярдэм». Редкая красота для горожан и гостей.

Розалия Нургалиева. Мозаика «Тюбетейки» и «Ярдэм». Редкая красота для горожан и гостей. Десять исторически значимых мечетей для нас

Десять исторически значимых мечетей для нас Путь параолимпийского чемпиона Руслана Салимова к духовному просветлению и благотворительной деятельности

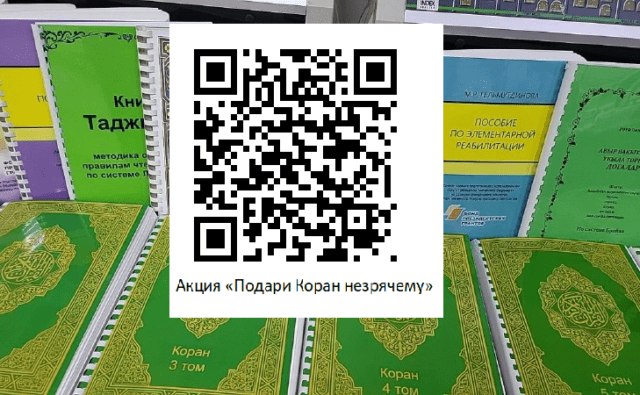

Путь параолимпийского чемпиона Руслана Салимова к духовному просветлению и благотворительной деятельности Как помочь приобрести комплект Корана незрячему?

Как помочь приобрести комплект Корана незрячему? Шалфей сверкающий: красна девица в красном!

Шалфей сверкающий: красна девица в красном! Посиделки в хиджабе. Вкусные фото!

Посиделки в хиджабе. Вкусные фото! «Яран*» (герань на татарском языке) во дворе вызывает восторг

«Яран*» (герань на татарском языке) во дворе вызывает восторг Для чего нужны мечети?

Для чего нужны мечети? Мусульманское воспитание и детский сад

Мусульманское воспитание и детский сад Детские страхи – взрослая проблема

Детские страхи – взрослая проблема Мир глазами ребенка

Мир глазами ребенка Почему плачет ребенок?

Почему плачет ребенок? Особый вид милостыни. Фото из репортажей раздачи гушра.

Особый вид милостыни. Фото из репортажей раздачи гушра. Нужен ли мусульманам психолог?

Нужен ли мусульманам психолог? Успешное начало саммита БРИКС в Казани

Успешное начало саммита БРИКС в Казани Помогающим приобретать перевод смыслов Корана

Помогающим приобретать перевод смыслов Корана На обиженном воду ....

На обиженном воду .... «Кого сегодня презрительно именуют «трудовыми мигрантами», не чужие нам люди»

«Кого сегодня презрительно именуют «трудовыми мигрантами», не чужие нам люди» "У нас очень хорошая молодежь".

"У нас очень хорошая молодежь". Правда ли, что Мухаммад написал Коран?

Правда ли, что Мухаммад написал Коран? Мужчины и женщины: рожденные быть разными

Мужчины и женщины: рожденные быть разными Типография для незрячих: Коран, Тафсир

Типография для незрячих: Коран, Тафсир Этикет первой брачной ночи

Этикет первой брачной ночи Кризис нравственности

Кризис нравственности