Как исламские банки выдержали финансовый кризис?

Недавний глобальный кризис способствовал повышению интереса в отношениях между исламским банком и финансовой стабильностью и, в частности, устойчивостью исламской банковской отрасли в период экономического кризиса. Исследования МВФ были направлены на реальную производительность исламского и традиционного банков в тех странах, где они оба занимают значительные доли на рынке. МВФ поставили три вопроса: Как в период финансового кризиса отличалась работа исламских банков от традиционных. Если были отличия, то почему? А также как повлиял кризис на исламские банки? В 2007-2010 гг. в восьми странах мира (Бахрейн, Иордания, Кувейт, Малайзия, Катар, Саудовская Аравия, Турция и Объединенные Арабские Эмираты) функционировало около 120 исламских и традиционных банков. Исследования проводились по четырем показателям: рентабельность, кредитование, банковские активы, внешние рейтинги банка. Основные положенияГлавным правилом в исламском банке является справедливость, которая достигается через общий риск. Это значит, что обе стороны разделяют между собой и прибыли, и убытки. Следовательно, банку запрещено взимать проценты. Обычно в банках используется долговая система, при которой риск переходящий. В исламских банках есть основные активы и центр перераспределения риска. Термин «основной актив» означает, что инвестиции структурированы по обмену или праву собственности на активы. Таким образом, исламские банки ближе к реальной экономике, чем обычные банки, поскольку они не предлагают условные или виртуальные продукты. В 2005-2007 годах рентабельность исламских банков была значительно выше, по сравнению с обычными банками. В этот период темпы роста реального ВВП в исследуемых странах составили в среднем 7,5 процента. В следующие годы снижение показателей доходило до 1,5 процента. Если эта рентабельность была результатом риска, закономерно было ожидать снижение доходности исламских банков в период кризиса. Исследование показало, что экономическая политика исламских банков позволила сдержать негативное влияние на рентабельность банков в 2008 году. Например, небольшие инвестиционные портфели, снижение кредитной ставки и приверженность принципам шариата (исламского права). Эти мероприятия препятствуют исламским банкам использовать инструменты финансирования или инвестирования, что обычно отрицательно влияет на их конкурентоспособность. Однако, вопреки всем ожиданиям, эти меры оказали благоприятный эффект на исламскую банковскую систему. Залог стабильностиИсламские банки поддерживали кредитование вдвое больше, чем обычные банки. Это говорит не только о том, что доля рынка исламских банков, вероятно, будет продолжать расти, но и, что исламские банки сделали больший вклад в макроэкономическую и финансовую стабильность благодаря более доступному кредитованию. Интересно, что когда, с началом кризиса у большинства банков международного уровня наблюдалось резкое снижение кредитных ставок, в исламских банках не последовало такого же спада. Это связано с тем, что высокие темпы роста кредита иногда достигаются за счет жестких стандартов андеррайтинга (проверки банком платежеспособности клиента, желающего взять кредит). Рост активов исламских банков также доказал их мощь. Согласно проведенным исследованиям, их рост активов за 2007-2009 гг. превышает показатели обычных банков более, чем в два раза. С началом кризиса исламские банки пострадали меньше, чем традиционные. Проблемы должны быть решеныХотя мировой кризис дал исламским банкам возможность показать свою устойчивость, но он выявил и ряд важных вопросов, которые необходимо решить. Исламские банки чаще всего делают ставки на розничные депозиты, следовательно, они имеют более стабильные источники финансирования. Когда дело доходит до управления ликвидностью, они сталкиваются с принципиальными трудностями: небольшое число участников, мелкий денежный рынок, а также отсутствие инструментов, которые могут быть использованы в качестве залога для заимствований или скидок. В качестве ответных мер, некоторым исламским банкам пришлось пожертвовать рентабельностью. Создание Международной Исламской Корпорации в октябре 2010 года было шагом на пути повышения способности исламских банков для управления международной ликвидностью. И эти усилия должны быть продолжены. В целом, денежно-кредитные и регулирующие органы должны обеспечить нейтральность ликвидности инфраструктуры по отношению к разным типам банка и быть достаточно сильными, чтобы решить проблемы, возникшие при глобальном кризисе. Хотя экономический кризис усилил позиции исламского банка, выявились и ряд недостатков. Сейчас самое подходящее время для решения всех возникших проблем. Переведено с Islam Online специально для ИА «Инфо-Ислам» Loading...

Нашли ошибку в тексте? Выделите ее и нажмите Ctrl + Enter.

Используется система Orphus

|

«Ярдэм» в лицах «Ярдэм» в лицахНовости партнеров

Loading...

Опрос

Выбор редакции

|

Аналитика Актуально Ислам в СМИ Фотостатьи Инфографика Видеостатьи Индустрия халяль Интересно Женщина в Исламе Наука и мироздание Страны и нации Стиль Культура и история Здоровье и питание Семья и дети Психология Татары и Ислам

Начинающему мусульманину Пророк Мухаммед История Ислама Сподвижники Мухаммеда Пророки до Мухаммеда Электронные книги Вопросы фикха Наставления Мусульманское видео

|

Подборки

Все подборки |

|

© 2009-2024 Информационное агентство "Инфо-ислам"

Все права на материалы опубликованные на сайте принадлежат медиа-группе "Ислам info".

При использовании материалов гиперссылка обязательна. Свидетельство о регистрации СМИ: ИА № ФС 77 – 45781 от 13.07.2011г. Выдано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций Роскомнадзор. Размещенные материалы 18+

|

Этот замечательный сайт сделан в студии Ариф Этот замечательный сайт сделан в студии Ариф |

Хэллоуин? Вашу тыкву через блендер.

Хэллоуин? Вашу тыкву через блендер. Советник муфтия Татарстана посетил ГУФСИН России по Свердловской области

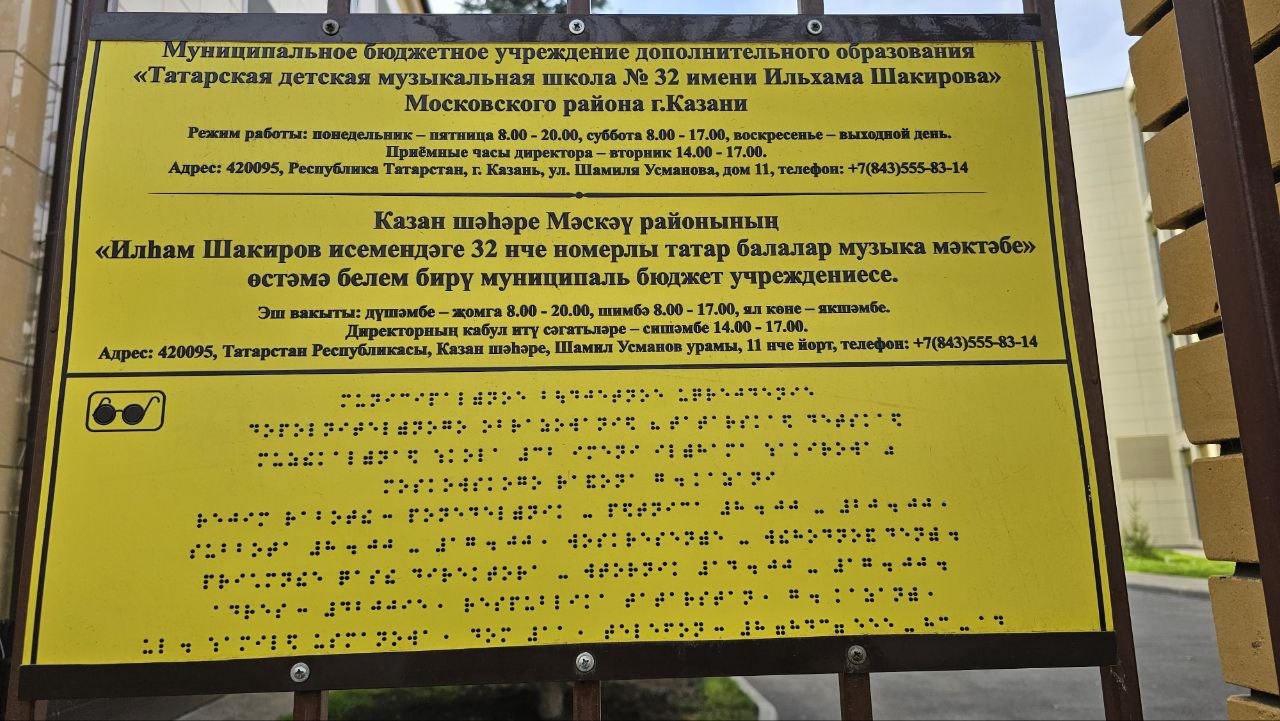

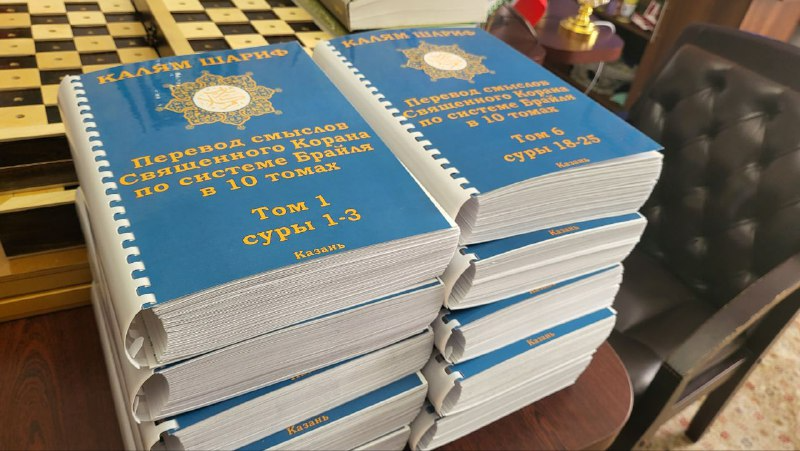

Советник муфтия Татарстана посетил ГУФСИН России по Свердловской области Ришат читает Коран по рельефу

Ришат читает Коран по рельефу Путин: Россия стремится упрочить авторитет БРИКС

Путин: Россия стремится упрочить авторитет БРИКС Лидеры ОАЭ, Ирана тоже прилетели на саммит БРИКС в Казани. На подходе Турция.

Лидеры ОАЭ, Ирана тоже прилетели на саммит БРИКС в Казани. На подходе Турция. Незрячие мусульмане приветствуют БРИКС. Они вдохновлены словами Путина.

Незрячие мусульмане приветствуют БРИКС. Они вдохновлены словами Путина. Нельзя давать поводов для внутренних междоусобиц — это вопрос государственной безопасности

Нельзя давать поводов для внутренних междоусобиц — это вопрос государственной безопасности О захвате заложников террористами в колонии №19 города Суровикино

О захвате заложников террористами в колонии №19 города Суровикино Илдар хазрат Баязитов: "Начните жизнь с благого!"

Илдар хазрат Баязитов: "Начните жизнь с благого!" Розалия Нургалиева. Мозаика «Тюбетейки» и «Ярдэм». Редкая красота для горожан и гостей.

Розалия Нургалиева. Мозаика «Тюбетейки» и «Ярдэм». Редкая красота для горожан и гостей. Десять исторически значимых мечетей для нас

Десять исторически значимых мечетей для нас Путь параолимпийского чемпиона Руслана Салимова к духовному просветлению и благотворительной деятельности

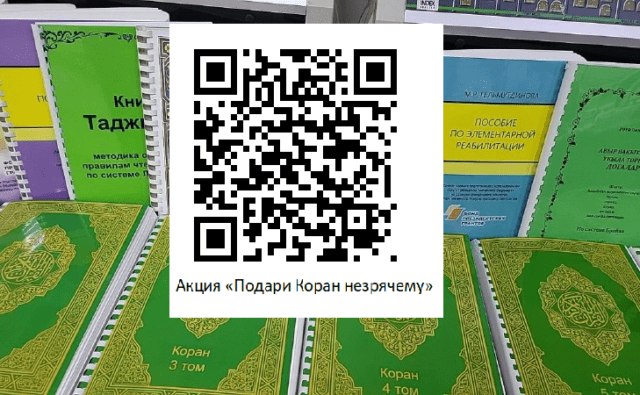

Путь параолимпийского чемпиона Руслана Салимова к духовному просветлению и благотворительной деятельности Как помочь приобрести комплект Корана незрячему?

Как помочь приобрести комплект Корана незрячему? Шалфей сверкающий: красна девица в красном!

Шалфей сверкающий: красна девица в красном! Посиделки в хиджабе. Вкусные фото!

Посиделки в хиджабе. Вкусные фото! «Яран*» (герань на татарском языке) во дворе вызывает восторг

«Яран*» (герань на татарском языке) во дворе вызывает восторг Для чего нужны мечети?

Для чего нужны мечети? Многодетная мама – это не модно?

Многодетная мама – это не модно? Мусульманское воспитание и детский сад

Мусульманское воспитание и детский сад Детские страхи – взрослая проблема

Детские страхи – взрослая проблема Мир глазами ребенка

Мир глазами ребенка Почему плачет ребенок?

Почему плачет ребенок? Особый вид милостыни. Фото из репортажей раздачи гушра.

Особый вид милостыни. Фото из репортажей раздачи гушра. Успешное начало саммита БРИКС в Казани

Успешное начало саммита БРИКС в Казани Помогающим приобретать перевод смыслов Корана

Помогающим приобретать перевод смыслов Корана На обиженном воду ....

На обиженном воду .... «Кого сегодня презрительно именуют «трудовыми мигрантами», не чужие нам люди»

«Кого сегодня презрительно именуют «трудовыми мигрантами», не чужие нам люди» "У нас очень хорошая молодежь".

"У нас очень хорошая молодежь". Правда ли, что Мухаммад написал Коран?

Правда ли, что Мухаммад написал Коран? Мужчины и женщины: рожденные быть разными

Мужчины и женщины: рожденные быть разными Типография для незрячих: Коран, Тафсир

Типография для незрячих: Коран, Тафсир Этикет первой брачной ночи

Этикет первой брачной ночи Кризис нравственности

Кризис нравственности